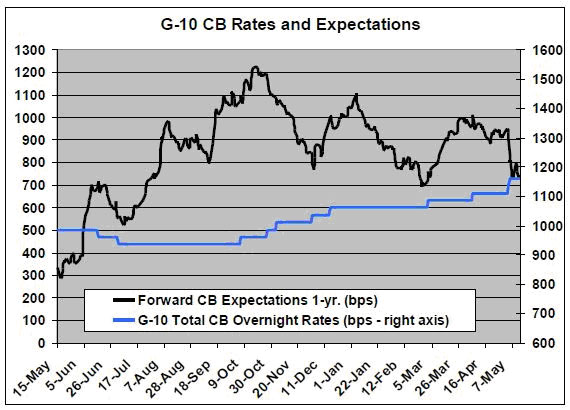

Očekávané sazby centrálních bank se u všech zemí, jak je vidět níže, obecně snížily. Pokles očekávaných hodnot je logickým výsledkem náhlého otřesu na trhu z počátku května.

Graf: „Májový krach“ zahájil všeobecné snižování očekávané výše budoucích sazeb v zemích G10. Povšimněte si, jak malé další zpřísnění měnové politiky očekává teď trh od RBA poté, co základní sazbu zvýšila již o 150 bazických bodů.

Graf: Zde je pohled na agregované aktuální a očekávané úrokové sazby CB zemí G10: celkové jednodenní sazby v zemích G10 jsou znázorněny modře a celkové agregované očekávané sazby v zemích G10 za 1 rok černě. Za poslední měsíc se budoucí očekávání částečně posunula ke skutečným hodnotám zvýšení sazeb, když RBA a Norges Bank přidaly dalších 25 bazických bodů. Zůstávají tak jedinými dvěma centrálními bankami, které sazby opravdu zvýšily. Trh očekává, že další centrální bankou, která bude RBA a Norges Bank následovat, bude BoC.

USD

Americký dolar celý minulý měsíc razantně stoupal, maxim dosáhl po vypuknutí totální paniky ve čtvrtek 6. května. Tento růst představoval další významnou etapu dlouhotrvajícího býčího trendu dolaru. Obzvláště po prvních měsících roku, kdy se tato měna příliš nehýbala, však vzbuzoval stoupající trend spíš pochyby. Nicméně už před Černým čtvrtkem směřoval dolar raketově vzhůru hlavně vůči měnám rozvíjejících se trhů. Z dubnových minim se dostal se ziskem více než 10 % až na zmiňovaná čtvrteční maxima, než se poté trh opět usadil. To ukazuje, že obchodování dolaru vůči měnám rozvíjejících se trhů by mohlo být použito jako hlavní ukazatel síly dolaru vůči nejsilnějším komoditním měnám v rámci G-10.

Události minulého měsíce poukázaly na skutečnost, že USD překonává ostatní měny G-10 pouze v situaci jednoznačné averze k riziku dokonce, i když panuje značná nejistota ohledně amerického státního dluhu. Situace v Evropě nicméně odvrátila pozornost od tohoto problému a cena amerických CDS je zhruba na polovině britských či japonských, a dokonce níže než německé.

Naše prognóza pro USD odráží očekávání dalšího posílení této měny v průběhu roku. Vývoj v nejbližších měsících je však hůře předvídatelný, protože může nějakou chvíli trvat, než se býčí trh obrátí a než medvědi získají zjevnou převahu.

„Májový sešup“ byl možná jen varovným výstřelem pro ty, kdo věří v oživení. Rozhodně však odhalil křehkost tržních cen ze dne na den. Z krátkodobého až střednědobého hlediska (1 až 6 měsíců) si lze jen velmi obtížně představit jakýkoli nárůst chuti riskovat. Dokud zůstane otázka státního dluhu USA „zkázou na pozadí“ a neprodere se do popředí, budou trhy s nulovým nebo nižším rizikem pravděpodobně znamenat upřednostňování nákupu USD při poklesech se silným růstovým potenciálem, kdykoli trhy přepadne nervozita.

Alternativní scénář: Alternativní scénář zde spočívá v tom, že rizikové trhy zcela smažou ztráty z počátku května a vyškrábou se na nová maxima cyklu po pádu banky Lehman.

JPY

Po tlaku na klíčovou úroveň 95,00 z konce dubna a začátku května korigoval prominentní pár USDJPY směrem dolů a během paniky 6. května se úplně zřítil do propasti. Během několika dnů dobyl většinu ztracených pozic zpět. Mnohem zajímavější než posilování JPY během paniky však bylo jeho překvapivé oslabování v tržních podmínkách, které k této události vedly. Ochota riskovat od poloviny dubna zcela jednoznačně upadala a dluhopisy začaly významně růst, zatímco kurzy většiny párů s JPY se pohybovaly v úzkých pásmech nebo dokonce stoupaly. Takové chování měny není normální a vyžaduje si vysvětlení i přesto, že JPY nakonec ostatní trhy dohnal.

Pro oslabení JPY předtím, než se konečně jako bájný drak ze své letargie probral, existují dva možné důvody. Za prvé, zrod krize v podobě rizika státního bankrotu na periferii eurozóny nastolil otázku řešení státního zadlužení ve všech zemích. Japonsko, které je z hlediska procentuálního poměru k HDP nejzadluženější zemí světa (přes 200 %), proto ztrácí veškerou důvěryhodnost. Investoři se mu možná z tohoto důvodu v době vrcholení řecké dluhové krize vyhýbali. Pokud jako měřítko použijeme ceny CDS (které rostou s tím, jak roste vnímané riziko platební neschopnosti státu), ceny japonských CDS opravdu zamířily vzhůru rychleji než v případě USA. Nepřekročily sice úrovně, kterých dosahovaly poslední rok, ale zájem o tuto problematiku byl tentokrát zřejmě mnohem intenzivnější. Sekundárním důvodem oslabení JPY byla možná rostoucí nervozita trhu ohledně situace v Číně, kde se úřady snaží zpřísnit úvěrovou politiku a vypořádat se s bublinou realitních aktiv a přehřívající se ekonomikou obecně. Tento vliv však byl v celém spektru faktorů asi tím nejméně významným.

Po vzestupu JPY v důsledku nižších výnosů a volatilnějšího akciového trhu, je otázkou, zda se vrátíme do starých kolejí oceňování JPY nebo zda bude problematika státního dluhu této měně ztrpčovat život i nadále. Předpokládáme, že okamžik konfrontace démonů státního dluhu leží na časové ose někde v mlhách za horizontem naší 12 měsíční předpovědi. Pokud se do popředí znovu dostane averze vůči riziku a pokud výnosy dluhopisů zůstanou pod pokličkou, očekáváme, že JPY bude relativně stabilní.

Prognóza pro následujících 12 měsíců vychází ze základního předpokladu, že japonská byrokracie neprosadí žádné zásadní politické změny a že stanovení směnného kurzu JPY bude z velké části ponecháno působení tržních sil. Je tu však významné riziko, že postupem času dojde u „japonského modelu“ konečné deflace a nízkých sazeb k paradigmatickému posunu. Japonsko je zatíženo největším dluhovým břemenem na světě, což je možné jen díky jeho šetrnému a spořivému obyvatelstvu. Demografický vývoj však jde proti udržitelnosti sil, které umožnily, aby se veřejný dluh Japonska vyšplhal na tíživých více než 200 % HDP, jak je tomu dnes. Buď bude nutné nechat celý systém zkolabovat na základě působení tržních sil, nebo se japonská byrokracie bude muset odhodlat k devalvaci JPY monetizací dluhu nebo jinými prostředky, což je myšlenka, která si již ve vládnoucí Demokratické straně našla své zastánce. Z dlouhodobého hlediska nevyznívá pro JPY příznivě žádný ze scénářů. Otázkou je, zda „z dlouhodobého hlediska“ v tomto případě znamená příští či přespříští rok, nebo dobu za pět či více let. Prozatím by nás zajímalo, zda nedávnou rozpolcenost chování JPY přičítat jistému vnímání devalvace jako Damoklova meče visícího nad touto měnou.

Alternativní scénář: Základní alternativní scénář by předpokládal slabší JPY, než jaký v blízké budoucnosti očekáváme, obzvláště pokud se úrokové míry v krátkodobém výhledu přidají k rizikovému apetitu a zamíří také vzhůru.

GBP

Libra trpěla tím víc, čím rychleji se blížily volby 6. května, jelikož se postupně stále jasněji ukazovalo, že nejpravděpodobnějším volebním výsledkem bude pat. Jedná se o první nerozhodný poměr sil v parlamentu od roku 1974, kdy slabá vláda natolik nezvládla řízení ekonomiky, že v roce 1976 poskytl Velké Británii MMF záchranný balíček. Obavy z opakování obdobného debaklu jsou ústředním tématem britského trhu vzhledem k zájmu o problematiku státního zadlužení. Gordon Brown předává Davidu Cameronovi vládu země nacházející se fiskálně v jedné z nejobtížnějších situací mimo Řecko. Po volbách se libře podařilo poněkud zotavit, když liberální demokraté dokázali zplichtit nehezkou koalici s konzervativci, jimž k většině chybělo 20 parlamentních křesel. Pak ovšem velmi umírněná čtvrtletní zpráva BoE o inflaci zadusila skromný růst GBP hned v zárodku. Ukázalo se totiž, že M. King a jeho garda v BoE nahlížejí na věci raději optikou momentální vysoké inflace v naději, že v roce 2011 klesne pod stanovenou cílovou úroveň. King rovněž odmítl vyloučit další akvizice aktiv. Přetrvávající politická nejistota a politika BoE „nízké sazby navždy“ tak libru dusí.

Minulý měsíc jsme nastínili tři podmínky, jejichž splnění mohlo vést k ještě většímu oslabení libry na trhu před volbami a po nich: 1) pokračující nárůst rizika, 2) ještě mírnější postoj BoE oproti ostatním centrálním bankám 3) a patový výsledek parlamentních voleb s novou vládou, kterou by trh považoval za naprosto neschopnou. Libra tento měsíc obecně oslabovala, neboť naše skóre je přibližně 2,25 ze tří uvedených podmínek. Za prvé zjevně nedošlo k nárůstu rizika – spíše naopak. Při zaostřeném pohledu na riziko státních dluhů by bylo nemyslitelné, aby situace VB vypadala méně hrozivě než třeba USA nebo Japonska. Za druhé, BoE zveřejnila těsně před vydáním této analýzy čtvrtletní zprávu o inflaci ve velmi holubičím tónu, takže tuto podmínku si můžeme odškrtnout. Za třetí, volby vyústily v patové rozložení sil v parlamentu. Přestože se libra vyhnula otrávené střele v podobě duhové kolice labouristů s liberálními demokraty a nacionalisty, realitou stejně zůstává podivná patová koalice. Cameronovy ostré výroky o nápravě tristní fiskální situace VB sice byly působivé, nicméně nová vláda bude mít hodně co dělat, aby si do budoucna získala důvěru trhu.

Náš základní výhledový scénář přepokládá pozitivní vývoj libry pouze za předpokladu, že se trh rozhodne méně soustředit na otázku státního dluhu. Druhou podmínkou je snížení očekávaných sazeb u měn inklinujících k vyššímu riziku přiměřeně pohledu BoE „níže už to nepůjde, dokud se znovu nerozběhnou nákupy aktiv“ (což je vysoce pravděpodobné, pokud averze k riziku zařadí ještě vyšší stupeň). Zároveň se už teď nebohá libra obchoduje v podmínkách extrémně medvědího trhu a sami bychom rádi věděli, jestli vůbec má tahle měna ještě kam padat. Ve vztahu k měnám zemí G3 možná bude přeci jen ještě více prostoru k dalšímu krátkodobému propadu, než jsme původně čekali.

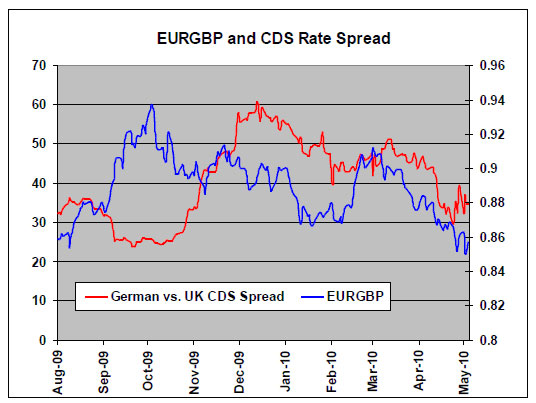

EURGBP a CDS spready

Tabulka: Ceny německých CDS vystřelily výše poté, co se řecký, portugalský a španělský dluh rozložil do rozvah všech členů eurozóny. Pár EURGBP převážně sledoval rozdíly v cenách CDS, což je jev, který zřejmě bude pokračovat, dokud zůstane toto téma v popředí zájmu.

Minule jsme debatovali o dlouhé pozici v GBPCAD nebo GBPAUD jako opoziční hře pro tří až šestiměsíční časový rámec. Tyto obchody nevyhlížejí momentálně příliš zdravě. Nicméně musíme brát v úvahu, že tyto oblíbené komoditní měny jednou budou muset vypít svůj kalich hořkosti, pokud se trhem opět rozhostí averze k riziku, bez ohledu na jejich neposkvrněnou fiskální pověst. Jak nám předvedl výbuch JPY, ve chvíli, kdy je z volatility žhavá čára, hraje pozice na trhu daleko větší roli než cokoli jiného, a trh je velmi dlouhý v komoditních měnách, zatímco v libře značně krátký.

Autor působí jako Consulting FX Strategist Saxo Bank